Warum müssen Soldaten Verspätungszuschläge in der Steuererklärung zahlen?

Soldaten, die ihre Steuererklärung zu spät einreichen, müssen Verspätungszuschläge zahlen - ähnlich wie andere Steuerpflichtige auch. Dies kann jedoch vermieden werden, indem man die Fristen im Auge behält und seine Steuererklärung rechtzeitig einreicht. In diesem kurzen Blogartikel erfährst du, warum Soldaten Verspätungszuschläge zahlen müssen und wie man sie vermeiden kann.

Was sind Verspätungszuschläge?

Verspätungszuschläge sind Strafzahlungen, die vom Finanzamt erhoben werden, wenn Steuerpflichtige ihre Steuererklärung nicht fristgerecht einreichen. Diese Zuschläge dienen als finanzieller Anreiz, um Steuerpflichtige zur Einhaltung der Abgabefristen zu motivieren.

Verspätungszuschläge zählen zu den steuerlichen Nebenleistungen im Sinne des § 3 Abs. 4 Abgabenordnung. Hierbei handelt es sich um alle Kosten, die im Zusammenhang mit der Festsetzung und Erhebung von Steuern anfallen und nicht als eigentliche Steuern gelten. Dementsprechend werden Verspätungszuschläge von der möglichen Steuererstattung abgezogen, sodass sich eine schöne Steuererstattung in eine Steuernachzahlung umwandeln kann.

Warum müssen gerade Soldaten Verspätungszuschläge zahlen?

Warum müssen gerade Soldaten Verspätungszuschläge zahlen? Wie bereits in unserem Blogartikel „Sind Soldaten zur Abgabe einer Steuererklärung jedes Jahr verpflichtet?“ festgestellt, sind Soldaten laut § 46 Abs. 2 Nr. 3 des Einkommensteuergesetzes dazu verpflichtet, jedes Jahr eine Einkommensteuererklärung abzugeben, da die abzugsfähigen Vorsorgeaufwendungen geringer sind als die in der Lohnsteuer berücksichtigte Mindestvorsorgepauschale in Höhe von 1900 €. Somit zählen Soldaten zu den pflichtveranlagten Bürgern, welche die Abgabefrist für die Steuererklärung unbedingt einhalten müssen. Das Finanzamt fordert die Soldaten nicht automatisch zur fristgerechten Abgabe der Steuererklärung auf. Wer die Frist aus Unwissenheit nicht einhält und dann zu spät abgibt, muss mit Verspätungszuschlägen rechnen. Die Verantwortung liegt also beim Soldaten selbst – er hat sich über die aktuelle gesetzliche Lage zu informieren und seiner Verpflichtung nachzukommen.

Welche Fristen bestehen?

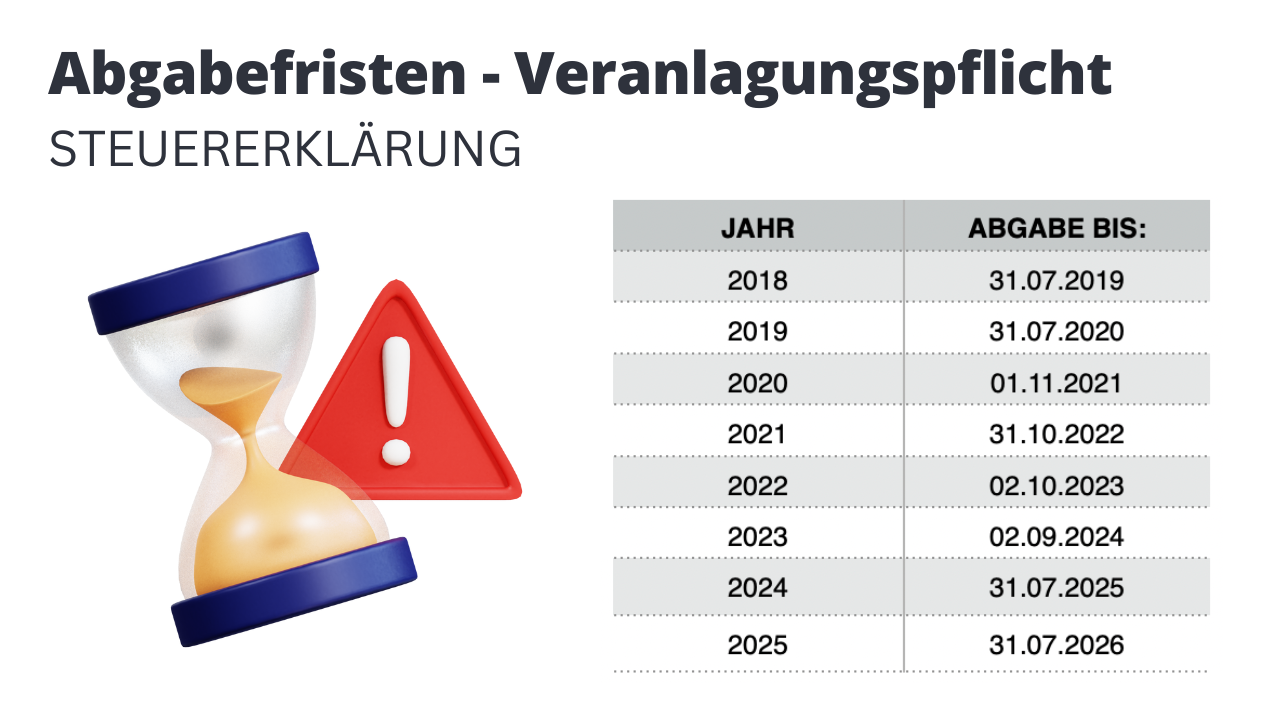

Für jedes Steuerjahr gibt es festgelegte Fristen, die auch von Soldaten eingehalten werden müssen. Allerdings sollte hierbei die jeweilige Gesetzeslage im Auge behalten werden, da sich durch mögliche Veränderungen auch die Fristen verschieben können.

Bis zum Jahr 2017 galt der 31.05. als Frist für die Abgabe der Steuererklärung. Ab dem Jahr 2018 trat das Steuermodernisierungsgesetz in Kraft, welches die Frist um zwei Monate auf den 31.07. verlängerte. Eine Ausnahme stellten die Jahre ab 2020 dar, da aufgrund der Corona-Krise die Frist für die Abgabe der Steuererklärung verlängert wurde. In Bild 1 sind alle Fristen aufgeführt, die Soldaten im Hinblick auf die Abgabe ihrer Steuererklärung beachten sollten.

Wie hoch ist der Verspätungszuschlag?

Der Verspätungszuschlag beträgt 0,25 % der festgesetzten Steuer, mindestens jedoch 25 € pro angefangenem Monat der Verspätung. Das mag zu Beginn nicht unbedingt nach viel Geld klingen, doch sehen wir uns das einmal an einem konkreten Praxisbeispiel an.

Ausgangslage: Soldat X hat erst im Jahr 2022 von seiner Verpflichtung zur Abgabe der Steuererklärung erfahren. Er reicht seine Steuererklärung für 2018 am 24.09.2022 verspätet ein. Zwei Monate später erhält er den Steuerbescheid vom Finanzamt. Das Finanzamt hat, wie im Bild 2 zu sehen ist, einen Verspätungszuschlag in Höhe von 950 € erhoben.

Der Verspätungszuschlag berechnet sich wie folgt: Da Soldat X verpflichtet ist, seine Steuererklärung für 2018 abzugeben und die Abgabefrist am 31.07.2019 endet, hat er 38 Monate verspätet abgegeben. Wenn für jeden Monat ein Verspätungszuschlag in Höhe von 25 € erhoben wird, ergibt sich der zu zahlende Verspätungszuschlag zu 950 €.

Im Beispiel hat Soldat X ebenfalls die Steuererklärung für die Jahre 2019 bis 2021 eingereicht. Wie im Bild 3 zu sehen ist, muss er für die 4 Jahre insgesamt 1.875 € Verspätungszuschläge zahlen. Lediglich für 2021 fallen keine Verspätungszuschläge an, da hier die Frist eingehalten wurde.

Grundsätzlich beachtet werden sollte, dass je später die Steuererklärung abgegeben wird, desto höher der Verspätungszuschlag für gewöhnlich ausfällt. Dieser wird direkt von der Erstattung abgezogen. Im beigefügten Steuerbescheid (siehe Bild 4) wird ersichtlich, dass der Soldat 650 € Verspätungszuschlag nachzahlen musste, was sich dementsprechend enorm auf den an ihn zurückerstatteten Betrag ausgewirkt hat.

Kann mir das Finanzamt den Verspätungszuschlag erlassen?

Wenn das Finanzamt dir einen Verspätungszuschlag aufgrund einer verspäteten Steuererklärung auferlegt hat, hast du die Möglichkeit, innerhalb eines Monats dagegen Einspruch einzulegen. Dadurch kannst du den Zuschlag möglicherweise abwenden.

Zusammenfassung

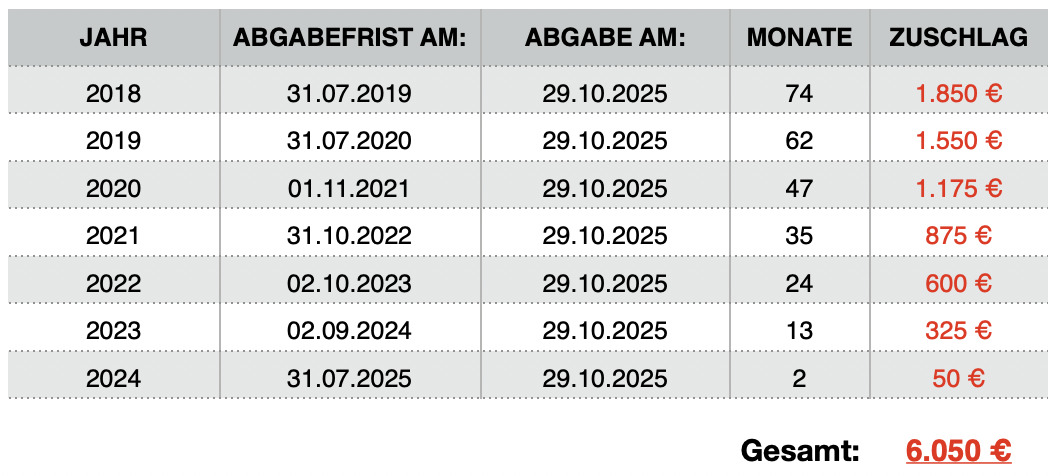

Wie man erkennen kann, kann Unwissenheit über die Abgabepflicht dem Soldaten sehr viel Geld kosten, besonders wenn man die Erklärungen ab 2018 noch nicht abgegeben hat und vom Finanzamt zur aufgefordert wurde. In Bild 5 sieht man die Gesamtsumme der Verspätungszuschläge bei Abgabe am 29.10.2025.

Jeder Monat, den man nicht abgibt, kostet bares Geld. So fallen dann für 7 Steuererklärungen von 2018 bis 2024 jeden Monat 175 € mehr an.

⚠️ WICHTIG: Auch Unwissenheit schützt nicht vor der Erziehungsmaßnahme des Finanzamts! Es lässt sich also festhalten, dass sich ein leichtfertiger Umgang mit Steuerunterlagen keinesfalls auszahlt, sondern auch enorm teuer werden kann. Dementsprechend sollten vor allem Soldaten dafür sorgen, dass sie stets auf dem neuesten Stand bleiben, was Steuererklärungen und entsprechende Abgabefristen angeht.

Unsere Quellen: